アルバイトをしている高校生や、これから働いてみたいと思っている人にとって、「103万円の壁」という言葉はちょっと難しそうに感じるかもしれません。でも、これは自分や家族の生活に大きく関わるとても大切な内容です。

「103万円の壁」とは、1年間に稼ぐお金(年収)が103万円を超えると、税金がかかったり、家族が受けていた税金の優遇(扶養控除)がなくなったりするポイントのことです。この仕組みを知っておけば、バイトをする時や将来働く時にとても役立ちます。

この記事では、「103万円の壁」がどんなものか、2025年からのルール変更、さらに他にもある「年収の壁」や、政府の支援策についてもわかりやすく説明します。

■ 103万円の壁とは何か?

「103万円の壁」とは、年収が103万円を超えることで、次のような影響が出る制度上のラインのことです。

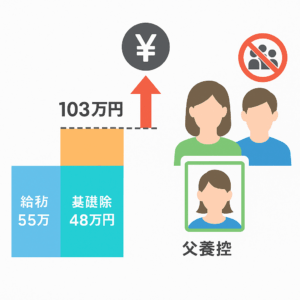

・所得税の発生:給料には「給与所得控除(55万円)」と「基礎控除(48万円)」があり、合計で103万円までは非課税です。これを超えると、その超過分に対して所得税がかかります。

・扶養控除が使えなくなる:親の扶養に入っている人が103万円を超えると、親が受けていた税の優遇(扶養控除)が使えなくなり、親の税金が増えることもあります。

つまり、自分だけでなく家族にも影響が出る大切なポイントなのです。

■ 2025年からの変更点

2025年1月1日から、「103万円の壁」に関する制度が変更される予定です。これにより、多くの人がより働きやすくなると期待されています。

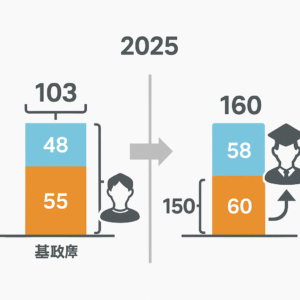

・非課税の上限が引き上げ:給与所得控除が65万円、基礎控除が58万円に引き上げられ、合計160万円まで非課税になります。

・大学生の扶養控除の緩和:大学生(19〜22歳)がいる家庭では、子どもの年収が150万円まででも、特定扶養控除の対象になります。

この変更によって、アルバイトをしている学生でも、より多く働けるようになり、税金の負担を気にせずに働けるチャンスが広がります。

■ 他にもある「年収の壁」

「103万円の壁」以外にも、収入に応じてさまざまな制度の変化がある「年収の壁」が存在します。

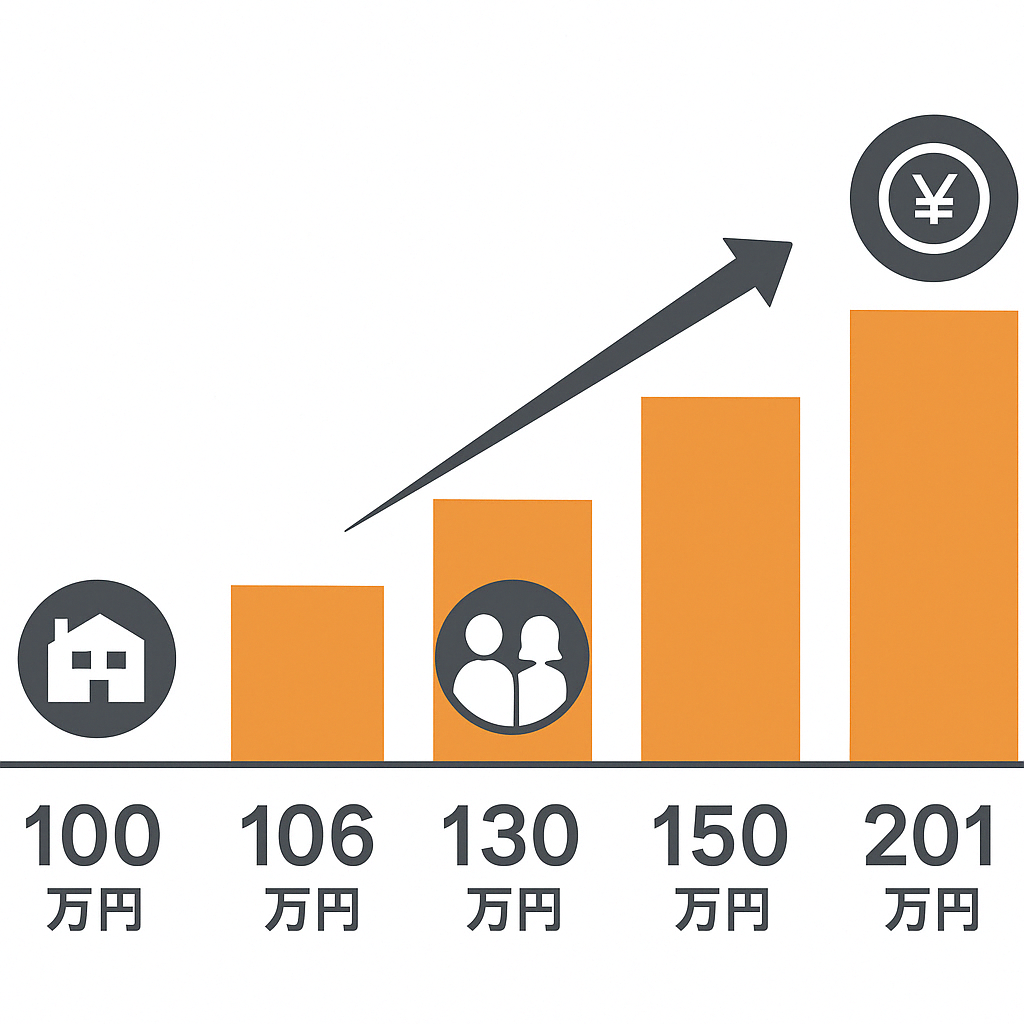

・100万円の壁:住民税(地方税)の支払いが始まります。

・106万円の壁:従業員数51人以上の企業で週20時間以上働くと、社会保険(健康保険・厚生年金)に加入が必要になります。

・130万円の壁:配偶者の扶養から外れ、自分で社会保険に加入する必要があります。

・150万円の壁:配偶者特別控除の金額が徐々に減少し始めます。

・201万円の壁:配偶者特別控除が完全に受けられなくなります。

収入が増えることで手取りも増える一方で、税金や社会保険料の負担も増えるため、自分にとって最適な働き方を考えることが大切です。

■ 政府の支援制度

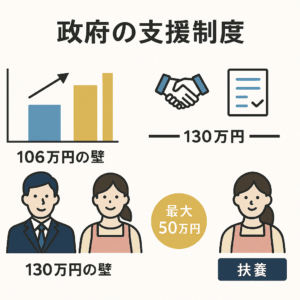

年収の壁を意識することで「働きすぎると損になるかも」と不安になる人もいます。そこで政府は、「年収の壁・支援強化パッケージ」という制度を作り、安心して働けるように支援しています。

・106万円の壁への支援:社会保険に新たに加入する人が出た場合でも、事業主が対策をすれば、最大50万円の助成金が支給されます。

・130万円の壁への支援:一時的に130万円を超えた場合でも、それが一時的だと証明できれば、引き続き扶養にとどまることができます。

これらの支援策により、働く人にとっても企業にとっても、負担を抑えて働き続けやすい環境が整えられています。

■ まとめ:制度を知って賢く働こう!

「103万円の壁」は、税金や家族の扶養制度に関わる重要なラインです。知らずに越えてしまうと、自分の手取り収入だけでなく、家族にも影響が出てしまうことがあります。

2025年からはこの壁が160万円に引き上げられることで、より自由に働けるようになります。学費や趣味のためにお金を貯めたい人、長期休みにしっかりバイトをしたい人には大きなチャンスです。

とはいえ、「103万円の壁」だけでなく、他の年収の壁にも注意が必要です。制度を理解して、自分に合った働き方を選ぶことが大切です。

自分の生活や将来の目標に合った働き方を考え、制度を上手に活用していきましょう!

コメント